- HOME

- 事業再生法人破産

ビフォア法人破産⑧支援協の再生計画案の内容

2021.03.09

はじめに

中小企業再生支援協議会(以下、支援協といいます。)において、再生計画案の内容として記載すべき事項は、支援協事業実施基本要領(以下、要領という。)で定められています。

債権放棄の有無にかかわらず記載すべき事項(要領6(5)①~⑦)

(1)当該企業の自助努力が十分に反映されたものとして、①企業の概況、②財務状況(資産・負債・純資産・損益)の推移、③実態貸借対照表、④経営が困難になった原因、⑤事業再構築計画の具体的内容、⑥今後の事業見通し、⑦財務状況の今後の見通し、⑧資金繰り計画、⑨債務弁済計画、⑩金融支援(リスケジュール、追加融資、債権放棄等)を要請する場合はその内容を含むもの。

(2)金融支援を要請する場合は、その内容がリスケであろうと経営者責任の明確化を図る必要があります(要領6(5)⑤)。この点が事業再生ADRとの違いです。事業再生ADRでの役員責任は債権放棄を伴う場合にのみ不可欠とされています。他方、事業再生ADRでは責任の取り方が「退任」と明示されているのに対し、支援協では明確化が求められているに過ぎず、私財提供等でも足りるとされています。中小企業において役員を退任させると事業そのものが立ち行かなくなる場合もあるからです。

(3)権利関係の調整については、債権者間で平等であることを旨とし負担割合については衡平の観点から個別に検討されます(要領6(5)⑦)。

上記(1)⑤の事業再構築計画の具体的内容(要領6(5)②~④)

(1)再生計画案成立後最初に到来する事業年度開始の日等における以下の数値基準があります。

① 債務超過の状態にあるときは5年以内を目途に解消されること(但し企業の業種特性や固有の事情等に応じた合理的な理由がある場合にはこれを超える期間でも構いません。)

② 経常損失が生じているときは3年以内を目途に黒字になること(但し上記①括弧書の場合における同じ例外があります。)

③ 再生計画の終了年度(原則として実質的な債務超過を解消する年度)における有利子負債の対キャッシュフロー比率が概ね10倍以下となること(但し上記①括弧書の場合における同種の例外があります。)

(2)これを事業再生ADRと比較した場合、支援協では中小企業者のみを対象とするという特性から、上記①に関して事業再生ADRでは「3年以内」とされているのに対し支援協では「5年以内を目途」とされかつこの期間を超えることも認めています。上記②に関しても「3年」という点は同じですが、支援協では幅があるという点で上記①と同じです。上記③に関しては事業再生ADRでは触れられていない点です。

(3)債権放棄等の要請を伴わない再生計画案の場合には、数値基準を満たさない再生計画案の策定も許されます(要領6(5)⑨)が、それも中小企業者の特性等に配慮した点です。

債権放棄を伴う場合に記載すべき事項

(1)再生計画案が債権放棄等を要請する内容を含む場合は、上記1、2に加えて、破産手続による債権額の回収の見込みよりも多くの回収を得られる見込みが確実など債権者にとって経済的合理性が期待できることを内容として記載する必要があり、併せて支援協の個別支援チーム弁護士における内容の相当性と実行可能性が検証されることになります(要領6(5)⑧、6(6)①)。

(2)なお、この場合にも株主責任の明確化が求められています(要領6(5)⑥)が、その方法についてまでは示されておらず、事業再生ADRでは「株主権利の全部又は一部の消滅」と明示されているのとは異なっています。

事業再生・債務整理の相談は、村上新村法律事務所まで

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

事業再生・法人債務整理専門サイト

投稿者:

ビフォア法人破産⑦中小企業再生支援協議会

2021.03.01

中小企業再生支援協議会とは

中小企業再生支援協議会(以下、支援協という。)とは、中小企業に対する再生計画策定支援等の再生支援事業を実施するため、産業活力強化法に基づき商工会議所等に設置される組織です。現在、全国47都道府県に1カ所ずつ設置され事業再生の専門家(弁護士、公認会計士、税理士、金融機関出身者など。)が常駐、日頃から中小企業者からの相談を受け付けています。

第一次対応

1 支援協の活動は、中小企業者(以下、当該企業という。)の申出を受け、企業内容の実体を把握しながら、事業再生に向けた相談に対し適切な助言等をする窓口対応から始まり、これを第一次対応といいます。

ここで中小企業者とは中小企業基本法2条にいうものです(①製造業・建設業・運輸業等-資本金額等〈以下、資と略〉3億円以下・常時使用従業員数〈以下、従と略〉300人以下、②卸売業-資1億円以下・従100人以下、③サービス業-資5千万円以下・従100人以下、④小売業-資5千万円以下・従50人以下)。

2 企業概要や3期分の税務申告書等を持参するのが通常で、併せて、現状に至るまでの経緯説明を1枚程度のメモに纏めていくと効率的な相談等が可能になります。

そこでのヒアリングの上、支援協を通じた再生支援の必要性と可能性が窺えるなら、当該企業の承諾を得て、次の第二次対応に移ります。その際、主要債権者(メインバンク)の意向確認が必要なので注意してください(中小企業再生支援協事業実施基本要領〈以下、要領といいます。〉6(2)①②)。

第二次対応

1 当該企業の再生計画の策定支援をするのが、第二次対応です。支援協では、個別支援チームが編成されます。

この段階で支払が継続されている場合には、債権額を確定等するため支援協と当該企業の連名で取引金融機関に対し一時停止の文書が送られます。規模の大きな事業者の私的整理を対象とする事業再生ADRという手続では、一時停止をする前の段階で、既にDDが実施され再生計画案の概要が作成されますが、支援協ではその後にDDをすることが予定されています。それは、支援協の対象が中小企業者であり独自で専門家を見つけ出し依頼することは難しく、支援協が関与する前の段階でそこまで求めることは酷であろうと考えられたためです。

(2)再生計画の内容は要領で決まっており、事業財務状況の見通しをたてなければなりません(6(5)①)。

迅速かつ簡易な再生計画の策定支援でない限り、外部専門家(公認会計士、税理士、中小企業診断士等)を含む個別支援チームが編成されますが、当該企業が実施したBS・PL等の財務DDと事業DDで状況把握可能なら、外部専門家等がそれを検証する形で、再生計画案の作成支援がなされます(要領6(3)①、(4)④)。

(3)このようにして支援策定された再生計画案について、支援協は、その内容・実行可能性・金融支援の必要性・合理性等に関する調査報告書を作成します(要領6(6))。

以上を元に債権者会議等により全金融機関の合意が得られれば、再生計画は成立します(要領6(7))。

モニタリング

第二次対応により成立した再生計画について、当該企業の決算期も考慮しながら必要な時期を定め、その達成状況等を監督していきます。その期間は、概ね3事業年度とされていて、その間必要性が生じれば再生計画の変更にも支援協力していくことになります(要領8)。

事業再生・法人債務整理の相談は、村上新村法律事務所まで

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

事業再生・債務整理専門サイト

投稿者:

ビフォア法人破産⑥私的整理の金融支援方法

2021.02.21

はじめに

私的整理とは、債務支払に関する交渉ですが、その対象は金融機関等のみで、如何なる金融支援がどの程度必要かが、検討されます。以下では、リスケの外、DDS、DES、債権放棄といった金融支援の方法を検討しますが、金融支援を受ける場合は、貸出条件緩和債権に陥って格下げを受けないよう、実抜計画・合実計画等に基づき行うことが必要です。

金融支援方法

1 リスケジュール

リスケジュール(以下、リスケという。)とは、元本或いは利息の支払期限等を繰り延べることをいいます。金融機関への支払を繰り延べることで、その分の金員をプールして運転資金を増やし、経営が落ち着いた段階で金融機関に対する支払を再開するものです。私的整理では、全員一致というハードルもあるせいか、このリスケで終わることが大半です。

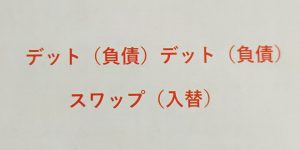

2 DDS

DDSとは、Debt Debt Swap(デット・デット・スワップ)の略であり、債権者が既存債権を別条件債権に変更することをいいます。金融機関が既存の債権を他の債権よりも期間、利息等で劣後するものに切り替えて行うのが一般的です。債権の格付け査定上、劣後借入金が自己資本に算入されることから、債務超過解消要件を満たすことができない案件ですが、債権放棄にまで至らない案件に使われるスキームです。

債務者としては、実質純資産額の改善にはなりませんが、元金の返済が猶予され金利も引き下げられるので、貸出金利が高い時代は、キャッシュフロー改善のメリットが意外と大きいです。なお、金融機関次第ですが、流行していたころのDDSを見渡すと、返済猶予の期間は5~10年、利率0.4~0.8%程度にされることが多いようでした。金融機関としては、債権がなくならないという意味で、債権放棄や後述のDESよりもインパクトが少ないです。DDS化した債権については100%の貸倒引当金が求められるのが一般的で、その支援を受けるハードルは低いとはいえませんが、一時、中小企業に対する金融支援策としては注目された手法でした。

3 DES

DESとは、Debt Equity Swap (デット・エクイティ・スワップ)の略で、債務を株式化することです。金融機関が債権の一部を現物出資する形で(償還)株式等を取得し切り替える方法が一般的です。これによって金融債務が減少し債務者の財務状態は改善されます。後述する債権放棄には限界があり、それでも不十分な場合の追加金融支援策としての利用が考えられます。

一応株式化されるので、債権放棄程の衝撃性はありませんが、それに伴うメリットも受けられません。また、たとえそれが償還株式であったとしても、法的には債権を失う訳で、いざという場合特に上場していない債務者についてその回収は困難です。また、金融機関である以上独禁法上の限界もあります。そのため、利用例は少ないように思います。

4 債権放棄

債権放棄とは、金融機関等がその債権を放棄することです。金融機関にとって最も厳しい支援であり、その調整に時間と手間を要します。

債権放棄を行う場合、金融機関では欠損金処理が、債務者では債務免除益課税が、それぞれ問題になります。併せて、金融機関にとって、債権放棄という痛みを伴う支援ですから、そのような事態に陥ったことについて債務者の説明責任、経営者責任、株主責任が問われて当然であり、オーナー経営であったのなら私財提供も問題にされます。

その上で、債権放棄の必要性と相当性、経済的合理性、各金融機関の衡平性、過剰支援となっていないか等が検討されます。なお、その上限は、一般的に、実質債務超過額、非保全額、税務上の欠損金の何れか小さい金額であり、これを超える放棄は過剰支援として合意を得ることは難しいことが多いと思われます。

法人破産・私的整理の相談は、村上新村法律事務所まで

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

事業再生・債務整理専門サイト

投稿者:

ビフォア法人破産⑤実抜計画・合実計画・暫定リスケ

2021.02.15

DSC_0649

実抜計画

1 事業再生を前提とした金融負債のリスケ等は「貸出条件緩和債権」として債務者区分を格下げされないようにしなければなりません。さもないと、事業再生に必要な追加資金融資を後日受けられなくなるからです。

実抜計画とは、実現可能性の高い抜本的な経営再建計画をいいます。金融庁の監督指針(以下、監督指針といいます。)Ⅲ-3-2-4-3(2)③ハが指摘するもので、その計画に基づく経営再建が開始されている場合には、リスケをしたとしても「貸出条件緩和債権」には該当しないとされています。

私的整理では、かかる実抜計画等に基づく経営再建が出来るかが重要になります。

2 実抜計画といえるには、先ず「実現可能性の高い計画」である必要があり、それは、①必要関係者との同意が得られていること、②支援の額が確定しており追加的支援が必要と見込まれないこと、③売上高、費用及び利益予測等の想定が十分に厳しいものになっていることを全て満たす計画です。

続いて、実抜計画といえるには「抜本的な計画」である必要があり、それは「概ね3年後の当該債務者の業況が良好であり、かつ、財務内容にも特段の問題がないと認められる状態となる」計画です。従前は「概ね3年後の当該債務者の債務者区分が正常先となった場合」とされていましたが、令和元年12月の金融検査マニュアル廃止に伴う監督指針の改正により内容が変更されました。

合実計画

1 合実計画とは、合理的かつ実現可能性の高い経営改善計画をいいます。それは、監督指針Ⅲ‐3‐2‐4‐4③が指摘する概念で、本来的には当該債務者の債務者区分を要管理債権又は正常債権に格上げするためのものです。ただ、監督指針Ⅲ‐3‐2‐4‐3(2)③ハ(注2)では、債務者が中小企業であれば、合実計画が策定されている場合には、実抜計画と「みなして差し支えない」とされているので、中小企業の事業再生では、とりあえず合実計画の策定を目指すことになると思います。

2 ちなみに、監督指針の示す合実計画の主な内容は、以下のとおりです。

① 経営改善計画等の計画期間が原則として概ね5年以内で、かつ、計画の実現可能性が高いこと

ただし、計画期間が5年を超え概ね10年以内となっている場合で、進捗状況が概ね計画どおり(売上高・当期利益が事業計画に比し概ね8割以上確保されていること)であり、今後も概ね計画どおりに推移すると認められる場合を含む。

② 計画期間終了後の当該債務者の業況が良好で、かつ、財務内容にも特段の問題がないと認められる状態(自助努力により事業の継続性を確保することが可能な状態となる場合は、金利減免・棚上げを行っているなど貸出条件に問題のある状態、元本返済若しくは利息支払いが事実上延滞しているなど履行状況に問題のある状態のほか、業況が低調ないしは不安定な債務者又は財務内容に問題がある状態など今後の管理に注意を要する状態を含む。)となる計画

③ 全ての取引金融機関の経営改善計画等に基づく支援の合意があること

ただし、単独で支援を行うことにより再建が可能な場合等は、当該金融機関の合意で足りる。

④ 金融機関等の支援の内容が、金利減免、融資残高維持等に止まり、債権放棄、現金贈与などの債務者に対する資金提供を伴うものでないこと

暫定リスケ

1 以上のとおり、私的整理の原則は、実抜計画・合実計画を策定して全金融機関等との合意形成に向かって話し合いをしていくことになります。つまり、完済計画による話し合いということです。

2 しかし、このような完済計画を立てる前段階として、そもそも事業の持続可能性が不透明な債務者については、その可能性が見込めるかどうか、今後経営改善や事業再生が実現できるかどうかを、あらためて熟慮する期間が必要な場合もあります。

そこで、金融円滑化法(以下、円滑化法といいます。)が廃止される平成25年4月以降の方針として、中小企業再生支援協議会を通じて、1~数年間はリスケを前提に弁済方法を暫定的に決定し、その後の弁済方法は更新時の経済状況を踏まえて改めて協議するという方式が認められていました。これが正式な「暫定リスケ」といわれる方式で、3年計画を基本としたモニタリングを通じて、実抜計画・合実計画の策定等を模索するというものでした。

3 ところが、現実は、円滑化法廃止後も、多くの金融機関はリスケに寛大であったため、相対型の私的整理においても、暫定「的」リスケが続けられ、それは現在のコロナ禍リスケの流れに続いています。

法人破産を考える前に

事業再生・私的整理の相談は、村上新村法律事務所まで

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

事業再生・債務整理サイト

投稿者:

ビフォア法人破産④支払の一時停止

2021.02.08

一時停止とは

現代的意味における私的整理とは、金融機関等のみを対象とした、負債に関するリスケ・DDS・債権放棄といった交渉です。話し合いをするにしても、その金額を確定させなければならず、そのために元金の支払を停止することを一時停止といいます。

中小企業再生支援協議会(以下、支援協といいます。)等を利用する場合、支援協と債務者の連名で一時停止の通知を送るとされています。かつてはこの一時停止自体が大きな問題でしたが、金融円滑化法の施行以降金融機関もその対応に慣れてきており、今では債務者個人が一人で赴いてもそのこと自体はすんなりいくことが殆どだと思います。

ただ、注意すべき点も幾つかあり、最も出くわすことの多い中小企業者が金融機関と相対で私的整理をする場合を念頭に、簡潔に述べておくことにします。

注意点

1 利息等

一時停止といっても元金の支払を止めるだけです。利息等は支払わなければなりません。その際、信用保証協会の保証料等は、一時停止を求める期間分を先にまとめて支払わなければならないので多額になることが多いので注意が必要です。

2 期間

一時停止の期間は3~6ヶ月というのが一般的です。金融円滑化法が健在だった当時は、それに続いて幾度か繰り返されることもあったように思われるが、その終焉を迎えてからは若干慎重な金融機関も増えていました(ただ、現在のコロナ禍では先行が不透明なことから、いきなり決算期乃至は1年単位の停止を認める例も多いです。)。

なお、当日に行ってその日に止めるというのも難しく、支払日の10日程前に金融機関に一時停止の相談に行くというのが理想です。

3 金融機関に赴く場合の注意点

① 数行取引がある場合は、重要度(メイン、借入金額、担保設定状況)や担当者のスケジュールに応じて判断すればいいですが、同日に回るのが好ましいといえます。止むを得ず日にちがずれる場合は、不公平の生じないよう各金融機関の支払日を念頭に入れて考える必要があります、一行の支払を止めておきながら他行の支払はしてしまうことはないよう注意が必要です。

② 一時停止は私的整理のために行うのであり、合実計画等による話し合いの前提行為であることを忘れてはいけません。

ただ、一時停止を求める時点で合実計画等を最後まで詰めておく必要はありません。一時停止後の売上収支の状況をみるのも大事です。ただ、何時頃までに実態バランスをつくって、何時頃までに合実計画等を持っていくのか、およその時間的目安は立てておくべきでしょう。相談依頼が何時の時点でなされたにもよりますが、それが士業或いは認定支援機関として行う私的整理であるなら尚更だと思います。

③ 一時停止の相談に赴く際は、謝罪の意味も含め債務者(代表者)が同行すべきでしょう。経理等の実務担当者も同席することが望ましく、士業等が関与するのであれば、挨拶を含め最初の段階で赴くべきと思います。その際に持参する資料としては、債務者の決算書は金融機関であれば持っているので、直近の試算表と今回一時停止に至った経緯(一時的なものか恒常的なものか、その対策はどうするのか)を簡単にメモ書きにでもして持参すると説明しやすいと思います。

④ なお、上記(2)で述べたとおり、現在のコロナ禍では、先行不透明であることを金融機関も熟知しており、上記②、③については、柔軟な対応をするところが多いかと思います。

法人破産を考える前に

私的整理の相談は村上新村法律事務所まで

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

事業再生・法人債務整理サイト

投稿者:

ビフォア法人破産③私的整理の概要

2021.02.01

私的整理の意義

私的整理とは、法的整理に対する概念です。かつては裁判所を介さない債務整理という意味で、法的整理同様、商取引債務も対象にしていました。ところが、それでは事業価値を毀損するという考えが強くなり、最近では、事業再生を念頭に入れた金融機関等のみを対象として、リスケ、DDS、債権放棄等を求めるものという位置付けが強まっています。以下、そのような意味で私的整理という言葉を扱います。

私的整理の手法

(1)相対型

法的整理の場合、破産法・民事再生法・会社更生法といった確固たる手続が存在しています。ところが、そのようなものが存在しないのが私的整理であり、古くから債権者と債務者とが直接相対で話し合うという形が採られてきました。

私的整理が金融機関等のみを対象とするという理解が強まったとしても、この傾向は変わらず、金融機関等と相対による私的整理というのは現在でもよく選択される方法です。金融機関等が多い場合、一堂に会しバンクミーティングという方法が採られることもありますが、これも債務者自身が独自に開催するのであれば、相対型の私的整理に位置付けられると思います。

(2)第三者介在型

ただ、私的整理の有用性に関する理解が広まるにつれ、現在では、事業再生ADR、中小企業再生支援協議会(以下、支援協といいます。)、REVIC(地域経済活性化支援機構)といった債権者・債務者以外の第三者が介在する私的整理も発達しています。平成25年末に開発された特定調停スキームも、この1つにあたります(特定調停は、裁判所を介するが当事者間の合意形成を中心に据えた制度です。なお、支援協や特定調停は、私的整理の手法としての外、現在は、経営者保証ガイドラインに基づく保証債務の解除手続としても利用されています。)。

私的整理の特徴

(1)事業価値の毀損を防げる

ここでの私的整理が、金融機関等のみを対象にした債務支払に関する交渉と理解するなら、商取引債務は対象外となり秘密裏に行われます、結果として、事業価値棄損のリスクを最大限取り除くことができるので、これが1番のメリットです。

(2)金融機関独自の論理がある

他方、相手方が金融機関等のみであることから、そこには銀行法・信金法・信組法・金融庁の監督指針等に基づく独自の論理があります。金融支援の方法にも決まりがあり、それを引き出すにもルールがあります。また、金融機関同士の公平性も重要で、例えばバンクミーティングは同一の日時場所資料により行われることから、金融機関の公平性を担保する意味もあります(ただ、全員がいる場所では本音が出て来ないのも事実です。)。単なる経済合理性だけでは済まされないことも多いです。

(3)全員一致が必要である

法的整理と異なって、多数決で押しきれません。強硬な債権者が存在する場合それを抑える的確な法的手段もありません。結果として、見通しも不安定で、十分な債権カット等ができず、中途半端な債務整理に終わる可能性もあります。

(4)その他

私的整理に共通する特徴として、それほど確固たる手続が存在しないことから、その気になって合意さえ形成できれば柔軟・迅速な対応が可能といった点もあります。

その反面、合意形成面だけでなく進行手続についても当事者間での合意に基づいて行われるものです。ですから、いかなる態度をとるかは各関係者に任されており、私的整理の進行中に強制執行等の個別執行が行われてしまう可能性を排除できません。裁判所の関与がないことから手続の透明性に欠け不公平な結果となる可能性もある、といったデメリットもあります。

法人破産を考える前に

村上新村法律事務所までご相談ください。

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

事業再生・法人債務整理サイト

投稿者:

民事再生における中止命令・担保消滅許可

2021.01.27

法人破産を避け、事業再生をはかるには、負債対応が必要で、そのためには民事再生という選択肢があります(負債対応の仕方については、次のブログを参照ください。https://m2-law.com/blog/1190)。今回は、村上新村事務所が対応した民事再生手続について、解説したいと思います。

1 Ⅹ社(再生債務者)は、食品の製造・加工・販売業者で、本社工場を所有しており、その本社工場には、メインバンクに対する極度額3億円の根抵当権が設定されていました。Ⅹ社は、多額の負債を抱えて民事再生手続開始の申立を行い、会社の事業は存続させ、負債の一部をカットした上で、残った負債を営業により生じた利益の中から、10年間の分割で支払っていくという自力再生の計画を立てました。

2 ちなみに、民事再生手続では、再生債務者の財産に設定されている担保権は別除権として、再生手続とは無関係に実行することができるのですが、通常、事業を継続していく上で重要な財産については、別除権者(金融機関が多いです。)との間で、その財産の評価額を合意し、その評価額を分割等で支払う旨の合意(以下、別除権協定といいます。)をして、競売等することなく、その財産を受け戻すという方法を取るのが一般的です。

3 しかし、本件では、本社工場の評価について、メインバンクたる別除権者(以下、単に別除権者といいます。)との間で合意できず(再生債務者としては、1億2000万円が上限ではないかと考えていましたが、別除権者は1億8000万円ほどの評価をしていました。)、別除権協定が整わなかった結果、別除権者より、本社工場について競売申立がなされ、競売手続が開始することとなってしまいました。

このまま競売手続が進行し、本社工場が売却されてしまうと、当然、会社の事業を継続することができなくなり、計画していた自力再生もできず、民事再生手続自体が頓挫することになってしまいます。

4 そこで、中止命令という制度により上記競売手続の中止を求め、同時に、担保消滅許可(裁判所の定めた評価額を納付することにより、特定の財産の上に存在する担保権を消滅させるという制度)の申立を行いました。

結果的に、本社工場は約1億2000万円と評価され、再生債務者は、この金額を別の金融機関より借り入れて納付することにより、別除権者などの本社工場に対する担保権の消滅を得ることができました。

そして、本社工場を利用して自力再生を図るという当初の計画についても認可決定を得ることができ、無事に再生を果たすことができることとなりました。民事再生手続において、中止命令・担保消滅許可という制度を利用し、事業再生を図った例として、紹介します。

投稿者:

会社分割による事業再生

2021.01.27

事業を継続し、再生していくには、会社分割が役立つことがあります。法人破産といっても、事業がなくならない形(事業譲渡・会社分割)もあります(概要は、弊所ブログ「ビフォア法人破産②負債対応」を参照ください。https://m2-law.com/blog/1190)。以下では、村上新村法律事務所が対応した事例を紹介したいと思います。

1 Ⅹ社は、運送業・倉庫業を営む会社で、平成20年ころまでは順調に売上も伸ばしてきていましたが、平成21年ころから売上が落ち始め、平成23年3月の東日本大震災の影響で予約のキャンセル等が相次ぎ、平成23年末ころには多額の金融負債だけでなく、1000万円を越える税金・社会保険といった公租公課の滞納を抱えて、苦しんでいました。

相談を受けた段階では、事業は黒字化していましたが、民事再生をしても、公租公課は一般優先債権として、債権カットの対象になりません。多額の公租公課を支払っていける程の事業規模でもありませんでした。こういう場合、事業廃止→破産という道に進むことが多いですが、単純に破産申立をしてしまうと、多くの従業員を路頭に迷わせ、また、既に予約の入っている顧客に大きな迷惑をかけてしまうことになるので、どうしたらよいか悩んでおられました。

2 そこで、事業そのものは何とか継続させ、従業員や既に予約の入っているお客様に対して迷惑をかけない方法を検討し、Ⅹ社の代表者の親族が持っていたY社にⅩ社の事業そのものを引き継いでもらい、できるだけ破産の影響が大きくならないように、会社分割を行うこととしました。

具体的には、Ⅹ社が有していた行政上の許可と備品及び従業員をY会社に引き継いでもらうという会社分割を行い、Ⅹ社が所有していた自動車などを、適正価格でY社に売却することにより、事業そのものを生かす形を取りました。

3 そして、Ⅹ社は、自己破産申立を行い、多額の負債等を整理することができました。破産はしましたが、会社分割を入れることで、事業そのものを存続させた事例です。このような手法を用いて事業自体を残すことにより、従業員や顧客に大きな迷惑をかけずに負債を整理することのできた例として紹介します。

投稿者:

ビフォア法人破産②負債対応

2021.01.26

リスケ

収支改善(https://m2-law.com/blog/1147)により生み出した利益を使って、次は負債返済となります。5年が難しければ10年、15年で返せるよう話し合いをしてみる。これが私的整理における金融機関に対するリスケ(リスケジュール)交渉です。

リスケの程度によっては金融機関として応じられないものもあるでしょう。その線引きが何処でされるかについては、令和元年12月に廃止された金融検査マニュアル等に示されていた金融機関の論理を掴む必要があります。

リスケに応じて貰ったが、その後どこも融資をしてくれなくなってしまっては事業再生ではありません。事業のためには先金が必要である以上、リスケ後も融資を受けられる状態にすることが事業再生には不可欠です。

その意味で、いわゆる貸出条件緩和債権として金融機関から格下を受けないようにする必要があります。そのためには金融庁の監督指針等に示されている実抜計画(実現可能性の高い抜本的な経営再建計画)や合実計画(合理的かつ実現可能性の高い経営改善計画)によるリスケが必要になります。

負債カット

リスケは、負債の返済期間を延ばすことで、完済を前提にします。50年かからないと完済できないリスケには無理があり、そうなると負債カット(債権放棄)しかありません。その方法としては、私的整理(話し合い)による場合と法的整理による場合があります。

近頃は、金融機関も私的整理に慣れてきたので、場合によっては交渉による負債カットも可能になってきています。ただ、私的整理では金融負債の2、3割程度をカットするのが限界でしょう。

それ以上の負債カットを目指すなら法的整理の検討になります。たまに聞くと思いますが、民事再生申立というのが法的整理による事業再生の典型です。そこには、清算価値(時価)を下回ることができないという限界(清算価値保障原則)はありますが、大幅な負債カットも可能です。金融機関は、店舗・工場等事業継続に不可欠な資産に担保権を設定していることが多いですが、金融機関との協議(別除権協定)がととなわなくても、中止命令・担保消滅許可という制度により、重要な資産を維持することも可能な場合があります(https://m2-law.com/blog/1206)。

ただ、私的整理と異なり商取引債権もカットの対象にしなければならない上、手続が公になるので事業価値の毀損が著しいといえます。それを可能な限り低めるのが、スポンサーの存在であり、そのメリットを最も活かすよう工夫されてきたのが申立時点からスポンサーを決めておくプレパッケージ型民事再生です。

負債の大幅カットを目指すのか事業価値毀損を防ぐのか、ここが私的整理・法的整理何れのスキームを選択するか1つの分れ目です。

事業譲渡・会社分割

最後に、法的整理によっても、カットできない負債もあり、民事再生でいえば、税金や労働債権です(一般優先債権)。また、負債カットを受けるとそれが免除益という利益になって課税対象となります。繰越欠損金で処理できればいいですが、その中での対応が難しくなるとアウトです。

このような場合に活きてくるのが、事業譲渡・会社分割を使った事業再生です(https://m2-law.com/blog/1204)。債権者主導(私的整理)で行われる場合もあれば、債務者主導で行われる場合もあります。

事業譲渡・会社分割を利用した事業再生の場合、事業譲渡等の対価(事業価値)を債権者が早期一括で受け取れるというメリットも存在し、最近の事業再生スキームの流行といえます。特に、私的整理の場合、事業価値毀損もなく金融債権者全員の同意があるので、まさに「三方良し」です。

ただ、債権者の影響力が、私的整理>民事再生>破産と薄まっていくので、その「公正」をどのように確保していくかが、問題になります。

以上が、法人破産を考える前の負債対応の概要です。

ちなみに、画像は信州の有名なお蕎麦屋さんのもの。家族経営のこじんまりしたお店ですが、抜群においしく行列が絶えません。負債対応には、延ばすこと(リスケ)、切ること(カット)が必要な場合があり、蕎麦打ちに似ていますが、良い水(金)が入らないと美味く(上手く)いきません。ここら辺のコツをご指導できればと思います。ここら辺が、村上新村法律事務所の強みである弁護士による経営相談の一場面でもあります(https://kawanishiikeda-law.jp/blog/844)

法人破産を考える前に

新村法律事務所までご相談ください

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

事業再生・債務整理サイト

投稿者:

ビフォア法人破産①収支改善

2021.01.20

事業に行き詰まりを感じている会社・法人の経営者は少なくないでしょうが、弁護士から見た場合「破産するまでもない」というケースが結構存在します。そこで、村上新村法律事務所の視点から、経営者が破産申立をする前に知っておくべきこと・考えておくべきことを、事業再生と関連して、数回に渡りブログ連載してみます。

法人破産を考える前にすべきことは、収支改善ができないか、負債を何とかできないかという2点です。とりあえず、今回は収支改善方法から。

収入を増やせないか

① 収入を増やすことにも、2つの方向があり、先ずは売上を増やせないか。

ただ、再生を試みる事業であるから問題を抱えていますので、その問題点を把握し克服していかなければなりません。そのためには、当該事業の内外の環境を分析し、当該事業の強み・弱み、機会・脅威を知る必要があります。

② もう1つの方向は、代金回収を増やせないか。商品を卸したのはいいが代金が回収できなければ意味がありません。

それは、弁護士の得意(https://m2-law.com/blog/1158)とするところですが、代金回収が現に遅れている事後対策としては、内容証明を送る、仮差押・訴訟・強制執行をするといった方法があります。

また、代金が発生する前の事前対策としては、公正証書(https://m2-law.com/blog/1165)を交わして保証人をつける、担保権を行使するといった方法もあります。

担保権というと大袈裟のようですが、例えば、動産の売主には動産売買先取特権(民法311条5号https://m2-law.com/blog/1169 )という法定担保権があり、効率よく(行使するには工夫が必要だが上手く使えば)それなりの回収が可能になります。また、所有権留保(https://m2-law.com/blog/1167)という手段もあります。

「担保といっても金融機関に全て押さえられている」と諦めるのは早く、倉庫の商品(動産)や卸先相手方の売掛先の代金債権を集合動産債権譲渡担保(https://m2-law.com/blog/1171)といった方法で押さえておく手もあります。

支出を減らせないか

収支改善のもう1つの方法は、支出を減らすこと。収入>支出であればいいからです。「それくらいわかっているし努力はしている」といわれるかもしれませんが、本当にそうでしょうか。

① 賃料はどうでしょう。このご時世賃貸人にも都合があります。綺麗で安値の物件が増えてきているので、この賃借人には出て行って貰いたくないと思ってくれるなら、話し合い等をすれば賃料を減らせることも多いです。苦しいときには頭を下げることも必要です。

② それから固定資産税、都市部であれば相応の税金を支払っていると思われますが、基本となる固定資産の評価下げができれば、相応の税金負担が下がります。不動産鑑定士等専門家の協力も必要ですが、費用を超える効果があれば結局得になります。

③ 人件費についても、就業規則等の改善や外注化により、残業代等を減らすことも可能かもしれません。この点も、社会保険労務士等専門家の協力が必要な場合もありますが、要は費用以上の経費削減ができればよいことです。

これら専門家を必要とする場合は、細かく動くと際限がいないので、システマティックに一気に制度化してしまうことが経済的にも合理的です。先に述べた債権回収システムの構築を弁護士等に依頼する場合も同様です。

法人破産を考える前に

村上新村法律事務所まで、ご相談ください。

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

事業再生・法人債務整理サイト

投稿者:

ARTICLE

-

不動産

-

事業再生法人破産

-

企業法務

-

新着情報

SEARCH

ARCHIVE