- HOME

- 事業再生法人破産

リース債権の保証解除

2023.10.10

1 経営者保証に関するガイドラインの公表

中小企業に対する融資の際、会社代表者の保証がされることが多いですが、経営者が自ら保証していることで、思い切った事業展開ができなかったり、保証後に経営が傾いてきた場合に早期の事業再生への決断を阻害するといった側面がありました。

そこで「経営者保証に関するガイドライン」が公表されました(以下、GLといいます。)。GLの概要は、①保証契約時の対応(融資の際に保証を求めないこと等)と②保証債務の整理手続の2つですが、ここでは②に関する解説になります。

2 保証債務の整理手続

保証債務の整理手続は、保証解除を認めるものですが、前提として、それはGL対象の保証債務であることが必要です。

そこで、対象となる(保証)債権者は誰なのかが問題になりますが、GLQ&A【B各論】Q1-1のAでは、対象債権者を「中小企業に対する金融債権を有する金融機関等であって、現に経営者に対して保証債権を有するもの、又は将来これを有する可能性のあるものをいいます。 信用保証協会(代位弁済前も含む)、既存の債権者から保証債権の譲渡を受けた債権回収会社(サービサー)、公的金融機関等も含まれます。なお、保証債権が債権回収会社(サ ービサー)等に売却・譲渡される場合においても、ガイドラインの趣旨に沿った運用が行われることが期待されます。」としています。

つまり、これを素直に読む限り、対象債権者は「金融機関等」とされているので、リース債権の保証債権者は、対象債権者に含まれないようにも思えます。

3 中小事業再生ガイドラインの公表

ところが、R4年4月に中小事業再生ガイドライン(以下、中小事業再生GLといいます。)が公表され、その三部に定める私的整理手続は、準則型の私的整理手続として、経営困難な状況にある中小企業者である債務者を対象に、法的整理手続によらずに、債務者である中小企業者と金融機関等の債権者の合意に基づき、債務について、返済猶予、債務減免等を受けることで、中小企業の円滑な事業再生〈再生型〉や廃業〈廃業型〉を行うことを認めました。

その上で、中小事業再生GLQ&AのQ20のAは「再生型の場合、原則として、リース債権者は対象債権者に含まれませんが、第一部 3.に記載のとおり私的整理を行う上で必要なときは含むものとしております。例えば、事業再生計画においてリース対象物件を処分することが想定されている場合や、金融債権と同等以上のリース料残高があり、当該リース料残高の支払が困難なことが想定されている場合など、リース債権者を対象債権者として含むことが合理的と考えられる場合もあると考えられます。廃業型の場合は、リース対象物件を処分し清算することが想定されているため、原則として、ファイナンスリース・オペレーティングリースの別を問わず、リース債権者も対象債権者に含みます。」としています。

写真のようなコピー機、車、製造機器等は、リースによって賄っているいる事業者は多いでしょうから、その保証債務が解除される得るというのは、大きな魅力でしょう。

4 廃業時における「経営者保証に関するガイドライン」の基本的な考え方の公表

それを踏まえて発表されたのが『廃業時における「経営者保証に関するガイドライン」の基本的な考え方』です(以下、考え方といいます。)。考え方の3(1)リース債権者という項目では「中小企業は、ファイナンス・リース契約又はオペレーティング・リース契約 (以下「リース契約」という。)を締結し、設備投資等を行うことが多い。 廃業時における保証債務の整理においては、主たる債務者が廃業するに当たり、事業に使用しているリース対象資産を処分することが想定され、リー ス契約に係る保証債務が顕在化することが想定される。そのため、廃業時に おける保証債務の整理においては、リース契約に係る保証契約を締結した リース債権者は、ガイドライン上の対象債権者になり得るため2、保証債務の整理に関する協議を求められた場合には、ガイドラインに基づく対象債 権者として参加することが強く求められる。」とされています。

この廃業時という概念には、破産手続による法的廃業も含まれますから、主債務者が破産した場合にもGLに基づきリース債権の保証債務も解除できることが明確化されたことになります。

5 最後に

私的整理・保証解除については、制度の大枠は大分定められましたが、まだまだ流動的なジャンルで、十分に対応するには弁護士の協力が不可欠です。その分弁護士費用は掛かりますが、破産等の法的整理をしないメリット・保証債務を解除できるメリットを考えると、相応の価値はあると考えられます。最終的にどのような手続を選択するかは、ケースにもよりますし、依頼者の方の判断になりますが、判断前の選択肢は多いに越したことはありません。その意味で、取り急ぎアポイントの上ご来所頂ければと思います。

法人の破産再生・保証解除の相談は、弁護士法人村上・新村法律事務所まで

事業再生・法人債務整理専門サイト https://saimu-law.jp/

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

投稿者:

中小事業再生GL②手続の流れ

2022.07.05

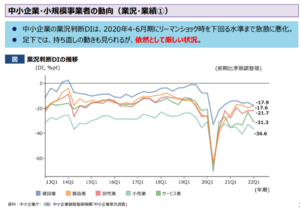

画像は、中小企業庁が公表している、業況判断DI(ディフュージョンインデックス)というもので、中小企業において、景気が良いと「思っている」企業数から景気が悪いと「思っている」企業数を差し引いた指数です。2020年4月~6月期(Q1)の落ち込みが激しいのがコロナの影響とされますが、業種間差が激しい(黄色の製造業・緑色のサービス業の落ち込みが著しい)というのが、コロナ不況の特徴の一つでもあります(コロナ不況の特徴については、https://m2-law.com/blog/1958/ )。

ただ、回復傾向にあるといえ、2022年になっても全体的な業況は-20~-40ですから、依然として厳しい状況とされています。

そのような中、中小企業の事業再生スキームとして新たに定められたのが、中小企業事業再生GLで、第一弾としてその概要を解説しましたが(https://m2-law.com/blog/1216/ )、今回はGLにおける私的整理手続(再建型・廃業型)の具体的内容の解説です。

事業再生・法人破産の相談は、弁護士法人村上・新村法律事務所まで

事業再生・法人債務整理専門サイト https://saimu-law.jp/

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

************************************************

1 再生型

(1)再生型私的整理手続の申出

ア 主要債権者(金融債権額のシェア上位50%に達するまでの対象債権者)に対し、再生型私的整理手続の申出

イ 主要債権者全員の同意を得て、第三者支援専門家を選定

(2)第三者支援専門家による支援開始

主要債権者の意向を踏まえて、再生支援を行うことが不相当ではないと判断された場合に支援が開始されます。

(3)一時停止の要請(資金繰りの安定のために必要な場合)

対象債権者全員に、書面で同時に一時停止の要請(私的整理手続一般における、一時停止の概要については、https://m2-law.com/blog/1277/ を参照下さい)

ア 中小企業者・対象債権者間で良好な取引関係が構築されていること

イ 再生の基本方針が示されていること

(4)事業再生計画案の立案

外部専門家の支援を受け、第三者支援専門家、主要債権者と協議の上、事業再生計画案を立案

※ 内容・数値基準は、以下のとおりで、中小企業再生支援協議会による再生スキームとほぼ同じです(GL第三4.(4)①イ~ニ 支援協スキームについては、https://m2-law.com/blog/1427/ を参照下さい。)。

ア 内容は、以下のとおりです。

① 企業の概況

② 財務状況(資産・負債・純資産・損益)の推移

③ 保証人がいる場合はその資産と負債の状況(債務減免等を要請する場合)

④ 実態貸借対照表(返済猶予の場合は必須ではない)

⑤ 経営が困難になった原因

⑥ 事業再生のための具体的施策

⑦ 今後の事業及び財務状況の見通し

⑧ 資金繰り計画(債務弁済計画を含む)

⑨ 金融支援(債務返済猶予や債務減免等)を要請する場合はその内容

イ 数値基準(再生計画案成立後最初に到来する事業年度開始日から起算)の内容は、以下のとおりです。

① 実質的に債務超過である場合は、5年以内を目途に実質的な債務超過を解消する(企業の業種特性や固有の事情等に応じた合理的な理由がある場合にはこれを超える期間を要する計画を排除しない)

② 経常利益が赤字である場合は、概ね3年以内を目途に黒字に転換する(但し上記①括弧書と同じ例外あり)

③ 事業再生計画の終了年度(原則として実質的な債務超過を解消する年度)における有利子負債の対キャッシュフロー比率が概ね10倍以下となる(但し上記①括弧書と同じ例外あり)

(5)第三者支援専門家による事業再生計画案の調査

計画案の相当性、実行可能性、金融支援の必要性等の調査

(6)債権者会議の開催

ア 事業再生計画案の内容説明

イ 第三者支援専門家による調査報告

ウ 質疑応答、意見交換

エ 意見(同意不同意)表明の期限の設定

(7)事業再生計画の成立

全対象債権者が同意し第三者支援専門家がその旨を文書等で確認した時点で成立

(8)事業再生計画成立後のモニタリング

3年間を目処に

2 廃業型

(1)廃業型私的整理手続の申出

主要債権者に対し、廃業型私的整理手続の申出

(2)外部専門家による支援開始

主要債権者の意向を踏まえて、資産負債及び損益状況の調査検証、弁済計画案策定の支援等

(3)一時停止の要請(資金繰りの安定のために必要な場合)

対象債権者全員に、書面で同時に一時停止の要請

中小企業者・対象債権者間で良好な取引関係が構築されていること

(4)弁済計画案の立案

外部専門家の支援を受け、主要債権者と協議の上、弁済計画案を立案

※ 弁済計画案の内容は、以下のとおりで、再建型の場合以上に簡潔です(GL第三5.(3)①イ)。

① 企業の概要

② 財務状況(資産・負債・純資産・損益)の推移

③ 保証人がいる場合はその資産と負債の状況

④ 実態貸借対照表

⑤ 資産の換価及び処分の方針並びに金融債務以外の弁済計画、対象債権者に対する金融債務の弁済計画

⑥ 債務減免等を要請する場合はその内容

(5)第三者支援専門家による弁済計画案の調査

ア 主要債権者全員の同意を得て、第三者支援専門家を選定

イ 第三者支援専門家による弁済計画案の相当性、実行可能性等の調査

※ 廃業型の場合は、再生型と異なり、弁済計画案の調査の段階で、第三者支援専門家が入ります(GL第三5.(4)①)。

(6)債権者会議の開催

ア 弁済計画案の内容説明

イ 第三者支援専門家による調査報告

ウ 質疑応答、意見交換

エ 意見(同意不同意)表明の期限の設定

(7)弁済計画の成立

全対象債権者が同意し第三者支援専門家がその旨を文書等で確認した時点で成立

(8)弁済計画成立後のモニタリング

弁済計画に沿った資産の換価及び処分等が適時・適切に実行されているかについて、報告を受けて履行状況を確認

投稿者:

中小事業再生GL①概要等

2022.06.20

1 はじめに

令和4年3月、中小企業の事業再生等に関する研究会が「中小企業の事業再生に関するガイドライン」を発表しました(以下、中小企業事業再生GL、若しくは、単にGLといいます。)。GLは3部構成になっていて、第一部では「ガイドラインの目的等」が示され、第二部では「中小企業の事業再生等に関する基本的な考え方」として、有事における中小企業者と金融機関の対応等が示されています。そして、第三部が「中小企業の事業再生等のための私的整理手続」です。

今回は、第三部を中心に簡単な解説をしていきます。先ずは、概要と関係者の説明です。

2 中小企業事業再生GLに定める私的整理手続の位置づけ

(1)GL第三部に定める私的整理手続は、準則型の私的整理手続で、経営困難な状況にある中小企業者である債務者を対象に、法的整理手続によらずに、債務者である中小企業者と金融機関等の債権者との合意に基づき、債務について、返済猶予、債務減免等を受けることで、中小企業者の円滑な事業再生や廃業を行うことを目的としています(私的整理手続の概要については、https://m2-law.com/blog/1216/ を参照下さい。)。

(2)似ている制度として中小企業再生支援協議会スキーム(以下、支援協スキームといいます。)を利用した私的整理手続があり、どちらも、第三者介在型の私的整理手続ですが、両者の立ち位置を図式化し比較すると以下のとおりになり、支援協スキームが「官」を介在した手続であるのに対し、中小企業事業再生GLは「民」を介在した手続となります。

【支援協スキーム】 【中小企業事業再生GL】

中小企業再生支援協議会 第三者支援専門家

対象債務者 ⇔ 対象債権者 対象債務者 ⇔ 対象債権者

両制度の大雑把な違いは以下のとおりです。

|

|

中小企業事業再生GL |

支援協スキーム |

|

手続関与者 |

第三者支援専門家(民) |

再生支援協議会(官) |

|

対象債権者 |

リース債権者も対象 |

リース債権者は対象外 |

|

対象債務者 |

学校法人、社会福祉法人等も利用可 |

学校法人、社会福祉法人等は利用不可 |

3 対象債務者・対象債権者等

(1)対象債務者

(ⅰ)中小企業者(中小企業基本法2条1項)

※ 個人である中小企業者、学校法人、社会福祉法人等も対象としています(GLQ&A3)。

※ 基本法2条5項の小規模事業者も含まれます(おおむね常時使用する従業員の数が20人以下、商業又はサービス業に属する事業を主たる事業として営む者については、5人以下)。なお、小規模事業者については、後述の数値基準が緩和されています(GL第三部1.4(4)②参照)。

(ⅱ)要件

ア 再生型私的整理手続

① 収益力の低下、過剰債務等による財務内容の悪化、資金繰りの悪化等が生じることで経営困難な状況に陥っており、自助努力のみによる事業再生が困難であること

② 中小企業者が対象債権者に対して中小企業者の経営状況や財産状況に関する経営情報等を適時適切かつ誠実に開示していること

③ 中小企業者及び中小企業者の主たる債務を保証する保証人が反社会的勢力又はそれと関係のある者ではなく、そのおそれもないこと

イ 廃業型私的整理手続

① 過大な債務を負い、既存債務を弁済することができないこと又は近い将来において既存債務を弁済することができないことが確実と見込まれること(法人の場合は債務超 過の場合を含む)

② 円滑かつ計画的な廃業を行うことにより、中小企業者の従業員に転職の機会を確保できる可能性があり、経営者等においても経営者保証に関するガイドラインを活用する等して、創業や就業等の再スタートの可能性があるなど、早期廃業の合理性が認められること

③ 中小企業者が対象債権者に対して中小企業者の経営状況や財産状況に関する経営情報等を適時適切かつ誠実に開示していること

④ 中小企業者及び中小企業者の主たる債務を保証する保証人が反社会的勢力又はそれと関係のある者ではなく、そのおそれもないこと

(2)対象債権者

銀行、信金、信組、労金、農協、漁協、政府系金融機関、信用保証協会(代位弁済を実行し、求償権が発生している場合。保証会社含む。)、銀行等からの債権譲渡を受けているサービサー等及び貸金業者

※ リース債権者は、廃業型の場合は原則として、再生型の場合は必要に応じて対象債権者となります(GLQ&A20)。

(3)外部専門家

中小企業者が、手続の利用にあたって、必要に応じて相談する弁護士、公認会計士、税理士等(弁護士なら、代理人として計画策定支援や交渉等にあたることになります。)。

(4)第三者支援専門家

第三者である支援専門家(弁護士、公認会計士等の専門家であって、再生型私的整理手続及び廃業型私的整理手続を遂行する適格性を有し、その適格認定を得たもの)

事業再生・法人債務整理の相談は、弁護士法人村上・新村法律事務所まで

事業再生・法人債務整理専門サイト https://saimu-law.jp/

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

投稿者:

事業譲渡⑥破産手続

2021.07.28

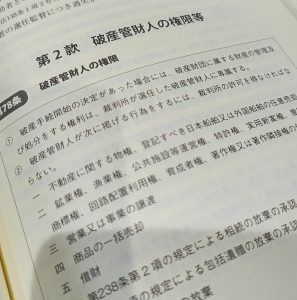

DSC_1709

1 破産手続による事業再生

破産手続は、清算型手続であり、本来、事業再生を予定していません。ただ、債務者の事業自体が採算の取れる優良なものであれば、債務者・負債から切り離して譲渡換価することで、破産債権者を満足させる一方、事業そのものの再生存続も図れます。一見矛盾するようですが、これが破産手続による事業再生というものです。破産手続における事業譲渡を理解するには、事業譲渡の「時期」を意識する必要があります。

2 破産手続申立前の事業譲渡

これは、事業譲渡が破産手続申立前にされ、破産手続開始決定後、債務者の管理処分権が破産管財人に引き継がれるケースです。その後、管理処分権を引き継いだ破産管財人が、破産手続申立前の事業譲渡が適正かどうかについて判断します。この場合のメリットとデメリットは、以下のとおりです。

(1)メリット(事業価値毀損が避けられる)

破産手続申立前に事業譲渡を行う場合の大きなメリットは、事業価値を保ったままでの事業譲渡がより行いやすいという点です。

① 先ず「破産」という事実は、債務者の顧客にとっても、従業員にとってもイメージが悪く、破産手続申立により、事業価値が急速に劣化する可能性があります。

② 次に、破産手続開始決定によって、一旦、その事業は停止するのが原則と考えられていることから、事業停止による事業価値毀損のリスクもあります。

③ そして、破産手続開始決定後の事業譲渡は、破産管財人により行なわれます。ところが、破産管財人は、通常弁護士が選任されるところ、必ずしも経営の専門家ではないことから、事業を継続し譲渡するという局面で適切な判断を下せない可能性があり、結果として事業価値の最大化という目的を果たせないことが考えられます。

④ なお、破産手続申立前の事業譲渡については、裁判所の許可等(破産法78条2項3号)が不要で迅速に行えることから、より事業価値毀損を避けることが可能です。

(2)デメリット(否認権行使のリスク)

破産手続申立前に事業譲渡を行う場合の大きなデメリットは、破産管財人により否認権を行使されるリスクです。

① 先ず、事業譲渡後に破産手続申立がされ、破産手続開始決定が出た場合、裁判所から選任された破産管財人としては、事業譲渡の内容が価額の面も含め、適正であったか検討します。そして、破産管財人が、事業譲渡について、債権者を害する行為と判断した場合には否認権が行使されます。例えば、東京地決平成22年11月30日金商1368号54頁では、破産手続開始決定前に行われた事業譲渡が破産管財人によって否認され、その結果、事業を譲り受けた会社が、約20億円という巨額の支払いを命じられています。

② また、破産手続申立前の事業譲渡では、債権者の意見聴取手続等もされず、債権者の視点から事業譲渡が適正に行われたかについて疑問を持たれる可能性があります。そのため、債権者の不満が事業譲渡先会社にいくこともありえます。

3 破産手続申立後・破産手続開始決定前の(保全管理人による)事業譲渡

破産手続申立後の事業譲渡は、破産手続開始決定前は保全管理人により、破産手続開始決定後は破産管財人により、行われます。

(1)保全管理の必要性

破産手続は、破産手続開始決定により始まりますが、破産手続開始の原因となる事実があるか審理されることから、申立後直ちに開始決定がされるとは限りません(特に、債権者申立事案では添付書類を十分に備えることが難しい場合もあり、開始決定は遅れがちです、破産法20条2項参照)。

しかし、裁判所の審理中に、債務者が財産の隠匿を図り、または、財産を散逸させてしまっては、後に破産管財人が選任されても、債務者に本来存在するべき財産を確保できないという事態が発生しかねません。

また、破産手続開始決定により債務者の免許が取り消されるなどして事業の継続が困難になる場合がありますが、それを避けようとすれば、債務者の事業を継続しながら債務者の財産を確保し、財団を増殖する必要性があります。

(2)保全管理命令

そこで、破産法91条1項は、破産手続開始の申立があった場合において、債務者が法人の場合、裁判所は、債務者の財産の管理及び処分が失当であるとき、その他債務者の財産の確保のために特に必要があると認めるときは、利害関係人の申立てにより又は職権で、債務者の財産に関し、保全管理人による管理を命ずる処分をすることができる旨を定めています。

(3)保全管理人による事業譲渡の要件

破産法93条1項に基づき、債務者が営業を継続している場合には、保全管理人は財産管理の一環として営業を継続することもできます。なお、保全管理人の判断と裁判所の許可だけで、事業譲渡(破産法78条2項3号)をし得るかについては争いがあります。

立法担当者の見解は、例えば債務者が株式会社である場合、株主総会の決議も必要というものです(小川ほか・新破産実務と理論33頁、会社法467条1項、309条2項11号)。理由としては、保全管理命令が発せられたといっても、債務者について破産手続が開始されている訳ではないという点にありますが、その当否については争いもあり、例えば、東京地裁の運用では、株主総会決議は不要とされているようです。

4 破産手続開始決定後の(破産管財人による)事業譲渡

(1)事業継続要件

破産手続開始決定後の事業譲渡は破産管財人が行いますが、破産手続開始決定により、原則として債務者の事業は廃止されることから、事業譲渡を実現するためには破産管財人による事業継続の必要性が生じます。そこで、破産法36条は、破産管財人が裁判所の許可を得て、破産者の事業を継続することができる旨を定めています。

事業継続の必要性を判断する要素としては、抽象的には、破産財団の増殖、維持等の観点から事業継続が必要ないし有益か、事業継続に伴う支出が可能か、事業継続する体制が確保できるか、事業継続する期間が明確になっているか等とされています。具体的には、以下のような場合、破産管財人による事業継続が認められています。

① 破産財団の増殖が見込まれる場合(仕掛品等の半製品が多く、事業の継続によってその製品化を行えば、当該製品を有利に換価できる)

② 破産財団価値の維持を図る又は破産財団に生じる損害を防止する場合(事業を継続しなければ多額の損害賠償や違約金の支払義務が発生する)

③ 直ちに事業を廃止することが社会的に相当でない場合(入院患者の多数いる病院、予約が多数ある旅行業者やホテル業者、多数の生徒が在学中の学校)。

④ その他、管財人が事業譲渡をしようとする場合

(2)事業譲渡要件

続いて、破産法が定める事業譲渡の要件は以下のとおりです。

① 破産管財人が事業譲渡をするには、裁判所の許可を得なければなりません(破産法78条2項3号)。許可申請に際しては、譲渡の対象となる事業等の特定、譲渡の相手方、譲渡の条件、譲渡の必要性等を明記し、裁判所は、下記②、③の関係者の意見を聴取したうえ、諸般の事情を総合的に判断して許可するかどうかを決定します。

② 破産管財人は、事業譲渡をしようとするときは、遅滞を生ずるおそれのある場合を除き、破産者(破産者が法人の場合はその元代表者)の意見を聞かなければなりません(破産法78条6項)。これは、破産者は、破産手続開始後も、破産財団に属する財産の所有者であり続けること、また破産債権に対する配当額が多くなることに利害関係と関心を有していること、破産財団の実情をもっともよく知る立場にもあることという理由からです。

③ 裁判所は、事業譲渡の許可をする場合には、労働組合等の意見を聞かなければなりません(破産法78条4項)。なお、ここでいう労働組合等とは、破産者の使用人その他の従業員の過半数で組織する労働組合があるときはその労働組合、ないときは破産者の使用人その他の従業員の過半数を代表する者をいいます(破産法32条3項4号)。

④ 破産者が株式会社である場合、本来であれば、事業譲渡は株主総会の特別決議事項です(会社法467条1項、309条2項11号)が、破産手続開始によって、破産者の財産の管理処分権は破産管財人に専属しているので(破産法78条1項)、事業譲渡につき株主総会決議等は不要であり、破産管財人は会社法上の手続を経ずに事業譲渡ができます。

5 なお、その他、事業譲渡に関する主な投稿は、こちら

事業譲渡の意義 https://m2-law.com/blog/2053

事業譲渡と会社分割 https://m2-law.com/blog/2124

事業譲渡と第二会社方式 https://m2-law.com/blog/2137

事業譲渡と民事再生 https://m2-law.com/blog/2220

法人債務整理の相談は、村上新村法律事務所まで

事業再生・法人債務整理専門サイト https://saimu-law.jp/

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

投稿者:

事業譲渡⑤民事再生

2021.07.14

DSC_1583

1 民事再生における事業譲渡の意義

債務者の事業について、民事再生手続では、破産手続と異なり、申立後あるいは再生手続開始後も管財人が選任されず、債務者の管理処分権が認められています(DIP型 民再法38条1項)。したがって、民事再生手続は、債務者自身が引き続き事業を継続しながら、主体的に再建を図る手続といえます。

しかし、債務者の一部の事業(ノンコア事業等)を売却すれば残りの事業を維持・存続することが可能な場合等、債務者自身の再建のため民事再生手続にて事業譲渡を行うことが有益な場合があります。更に、今後の運営を債務者自身に任せたままだと事業が劣化したりする場合は、事業全部を譲渡することで事業そのものの再生を図ることができます。民事再生法が会社としての存続・再建というより「事業の再生」を目的としているため(民再法1条)、事業譲渡により事業自体が生き残れるのであれば、その後、例えば債務者たる会社が清算に至っても民事再生法の目的には反しません。この場合、事業譲渡代金を主な財源として債権者に早期に一括乃至は短期間での分割弁済を実行することで、破産手続移行のリスクを回避することができます。このとおり、民事再生手続における事業譲渡は、債務者自身の再生のみならず、事業そのものの再生を図る有効なスキームとして実務上広く利用されています。

2 民事再生手続における事業譲渡の特徴

(1)事業譲渡の許可制度

民事再生法上、事業譲渡は、再生債務者のみならず、債権者その他の利害関係人にも重大な影響を及ぼすため、民事再生法42条により、「事業の全部又は重要な一部の譲渡」をする場合、裁判所による事前の許可が求められています。もっとも、逆にかかる許可を得れば、再生計画によらずに、事業譲渡を実施することが可能であり、債権者の承認手続を経る必要がないことから、早期の事業譲渡が可能となります。

(2)株主総会承認決議の代替許可制度

民事再生手続では、再生債務者が株式会社である場合において、株主が手続に参加することを予定していないため、事業譲渡は、原則として、会社法467条1項1号、2号に定める株主総会の特別決議によって、その承認を受ける必要があります。もっとも、事業価値の棄損を防ぐために、早期に事業の譲渡を行う必要がある場合もあることから、債務超過の株式会社の場合には、株主総会の承認を省略して、早期に事業譲渡を行うことができます(民再法43条1項、代替許可)。

(3)計画外事業譲渡と再生計画による事業譲渡

上述した手続によれば、再生計画によらず、計画外で事業譲渡を行うことも可能であり、この場合、再生計画の作成・成立をまたずに、開始決定後、直ちに事業譲渡をすることが可能です(計画外事業譲渡)。他方、民再法上、明文の規定はないものの、再生手続の目的である事業の再生は、本来的には、再生計画の決議、認可決定により実施されるべきであると考えられていることから、再生計画によって事業譲渡を行うことも可能とされています(計画内事業譲渡)。

再生計画による、或いは、再生計画外の事業譲渡については、以下3で詳細します。

(4)担保権消滅許可制度の利用による事業用資産の譲渡

事業用資産に担保権が付着していた場合でも、それが、債務者の事業の継続に欠くことができない資産であれば、債務者は、裁判所に対し、当該資産の価格に相当する金銭を納付して、当該資産に存在するすべての担保権を消滅させることの許可申立をすることができます(担保権消滅許可制度 民再法148条)。かかる制度の存在により、担保権の付着した事業資産でもこれを解除して事業と共に譲渡することができます。

3 再生計画内事業譲渡

(1)民事再生手続上、事業譲渡を定めた再生計画を作成し、裁判所に提出したうえで、債権者による法定の決議を経て、事業譲渡を行うことができます。この場合、再生計画案についての決議や裁判所の認可という通常の手続に加えて、譲渡について、裁判所の許可等(民再法42条)を必要とするかについては見解が分かれています。再生計画案は、裁判所の付議決定を経た上で債権者に諮られその同意を得て裁判所がこれを認可します(民再法169条、172条の3、174条)。また、労働組合等も再生計画案等に意見を述べることができます(民再法168条、174条3項)。つまり、民事再生法42条で必要とされる関係者全ての関与が認められていることからすれば、これに加えて、同条の許可を得る必要はないと解する見解も有力です。実際に、東京地裁では、この見解に従った運用がされているようです。

ただ、このような場合とはいえ債務者が株式会社の場合、株主総会の特別決議(会社法467条1項2号)かこれに代わる裁判所の代替許可(民再法43条1項)を得る必要があります。また、このような事業譲渡の契約は、再生計画案の認可を条件として事前に行われることが多いですが、事業譲渡が監督委員の同意事項として指定(民再法54条2)されている場合にはその同意も必要になります。

(2)再生計画にて事業譲渡を行う場合としては、時の経過による資産の劣化が軽微な事案において、債権者等の利害関係人の保護を考慮に入れたような場合です。また、債権者が主導する形で、事業譲渡を行う場合には、債権者が作成した再生計画案(民再法163条2項)の中に事業譲渡を定め、再生計画の認可を得て、譲渡を行うこと等も考えられます。

4 再生計画外の事業譲渡

(1)また、民再法42条に定める裁判所の許可を得て、再生計画外にて、事業の全部または重要な一部の譲渡をすることができます。この場合、再生計画での事業譲渡と比べ、債権者の承認を得る必要がないため、事業劣化を防ぐスキームとして有益で早期に事業を譲渡することが可能です。

(2)もっとも、事業譲渡については債権者が強い利害関係を有していることは計画外譲渡においても異ならないため、裁判所が民再法42条1項に定める許可をする場合には、知れている債権者の意見を聞かなければなりません(同条2項)。裁判所は、民再法42条1項に定める許可をするかどうかにつき、短期間で適切に判断するため、事業譲渡に最も利害を有する債権者の意見を重視しており、例えば、債権者の多くが事業譲渡に反対している場合においては、原則として許可が出されないと考えられます。したがって、多くの債権者の反対が予想される場合には、事業譲渡の許可を求める前に、債権者に事業譲渡の必要性・妥当性などについて適切に説明する必要があります。なお、意見聴取の方法は、裁判所の裁量に委ねられており、裁判所は適宜の方法で意見を聞けば足ります。ただ、その運用は比較的厳格で、例えば、東京地裁では、債権者の規模にもよるものの、事業譲渡許可申立があった場合には、その2週間程度後に意見聴取期日を開催し、原則として全再生債権者の意見を直接聴くという運用がされています。なお、裁判所により承認された債権者委員会がある場合には、当該委員会の意見を聴けば足り、各債権者から個別に意見を聴く必要はありません。

(3)民再法42条1項の裁判所の許可に基づき事業譲渡を行う場合、監督委員が許可手続において、裁判所からの求めに応じて調査報告書(意見書)を提出するという運用がとられています。監督委員が調査報告書(意見書)において許可の要件を満たすかどうかについて意見を述べるため、許可申請の際には、許可要件を充足することについて監督委員を十分に説得できるだけの材料を揃え、手続を行うことが必要となります。

(4)なお、債務者が株式会社の場合には、株主総会の特別決議(会社法467条1項2号)か、代替許可(民再法43条1項)を得る必要があることについては、計画内譲渡の場合と同様です。

5 なお、その他、事業譲渡に関する主な投稿は、こちら

事業譲渡の意義 https://m2-law.com/blog/2053

事業譲渡と会社分割 https://m2-law.com/blog/2124

事業譲渡と第二会社方式 https://m2-law.com/blog/2137

事業譲渡と破産手続 https://m2-law.com//blog/2408

事業再生・法人債務整理の相談は、村上新村法律事務所まで

事業再生・法人債務整理専門サイト https://saimu-law.jp/

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

投稿者:

事業譲渡④第二会社方式

2021.06.28

1 意義

(1)第二会社方式とは、会社の事業のうち再生見込みのある事業について、事業譲渡等の手法を利用して別会社(第二会社)に承継させるスキームです。事業の一部を移転させれば、旧会社は不採算部門のみ残ることになり、事業の全部を移転させれば、旧会社は空っぽになります。旧会社の債権者からすれば、旧会社が破産、特別清算等の手続で消滅することが望ましいのでしょうが、現実には、そのまま旧会社が放置されたままという場合も珍しくありません。

(2)事業再生を考えるには収支の改善が必須ですが、幾ら改善しても合理的な期間に負債を完済できないのであれば、払えない部分の債権をどのようにするかが問題になります。

これが私的整理であれば、債権放棄を求めることになりますが、政府系金融機関や地域金融機関では十分な対応が出来ないことがあります。その際、第二会社方式を採り、併せて旧会社を破産等させれば、間接的な形であるが事実上、債権者に債権放棄してもらうのと同じ効果をもたらします。

また、これが再建型倒産手続であれば、払えない部分は法的に債権カットできますが、例えば、民事再生手続の場合、①公租公課や労働債権はカットの対象にならないばかりか、再生手続開始決定後も引き続き支払っていかなければなりません。免除益課税の問題もあり、それらが事業再生の足枷になることもあります。②再生債権であれば法的カットが出来るといっても、そのためには、再生債権者の頭数過半数及び債権額2分の1以上の同意が必要であり(民再法172条の3-1項)、そもそもそのための予納金等も馬鹿になりません(負債額が1億円以上5億円未満であったとしても、東京地裁の場合、その額は400万円とされています。)。前者①の問題を回避すべく、再建型倒産手続の中で第二会社方式が採られることもありますし、後者②の問題を回避する方法として第二会社方式が採られることもあり、これが破産手続と併せて行われるのであれば、簡易な法的整理としての意義を有します。

2 長所

(1)免除益課税を回避できる可能性が高い

事業再生後も払えない債務(債権者からみれば債権)については、その放棄乃至は法的カットが必要になり、その反面として免除益課税が問題になりますが、第二会社方式をとる場合、それらは旧会社の処理としてなされるので、その問題を限りなく回避できます。

併せて、旧会社について破産・民事再生その他の法的整理手続が採られるのであれば、債権者にとっても無税償却が容易に可能となり、その協力が得易いというメリットが加わります。

(2)スポンサーの支援が受け易い

第二会社方式では、新たな会社を利用するので、簿外債務や過去の法令違反の問題を回避することができ、その結果スポンサーによる資金援助が受けやすくなるという長所があります。新たな会社を利用するということは、旧会社と事業を継続する第二会社とを明確に区別するということなので、それが私的整理の中で行われるのであれば、債権放棄に比べて金融機関の支援を受け易いというメリットも加わります。旧会社の整理を伴うのであれば、スポンサーから提供を受けた事業譲渡等の対価を債権者が一括で取得できるという点もメリットといえます。

3 注意点

(1)問題の所在

① 第二会社方式が、私的整理の一環として行われるのであれば、旧会社を破産・特別清算により消滅させるという点も含め、全金融機関等の同意の下で行われるので問題はありません。債務者は第二会社において事業再生を果たせます、金融機関は事業譲渡・会社分割による対価によって不良債権処理を果たせます、その対価は事業価値の毀損を避けるべく秘密裏に行われた結果として最大価値を有するものです、事業に関する取引先は何ら影響を受けずそのまま継続した取引を営めます、正に「三方良し」といえます。

また、第二会社方式が、債務者主導下で行われたとしても、これが再建型倒産手続の中で行われるのであれば、債権者集会等債権者が関与する機会があり、ある程度の保障はあります。また、旧会社が破産手続を経る場合は、管財人と裁判所の目が光るので、ギリギリ大丈夫かもしれません。

② 問題なのは、債務者主導の下、第二会社方式による事業再生が行われたものの、旧会社がそのままの状態になっている場合です。事業譲渡等により資産移転はされているので、正当な対価が旧会社に入っていればいいのですが、そのようなものもないまま、放ったらかしにされている場合は意外と多いように思います。このような場合の債権者としては踏んだり蹴ったりでしょう。ただ、大人しい債権者ばかりではありません。旧会社が破産しないまま債権が残っているのであれば、中には様々な行動をする債権者もいます。

(2)商号続用責任

このような場合、債権者としては様々な対応が考えられますが、ここでは商号続用責任について、簡潔に述べます(その他、取締役の第三者責任の追及-会社法429条、法人格否認の法理、債権者破産により管財人に否認権行使を促すといった方法も考えられます。)。

事業譲渡により事業再生を図る場合、旧会社から顧客その他を譲り受けることが多いです。では顧客はどこについているかといえば、それは様々で、契約関係のみならず、人そのものや、場所、商品、看板、中には電話番号やメールアドレスであったりもします。従って、これらの承継も併せてされることも多いです。

この点、新会社が旧会社の商号を続用している場合は、債務弁済責任を負うという規定があります(会社法22条1項)。ただ、その類推適用という解釈手法は進んでいて、例えば、新設分割によりゴルフ場の経営が旧会社から新会社に移転したものの、同じクラブ名称を用いていた場合に、同条項を類推して新会社に旧会社の預託金債権者に対する責任を認めたものがあります(最3小判平成20年6月10日集民228号195頁)。

4 なお、その他、事業譲渡に関する主な投稿は、こちら

事業譲渡の意義 https://m2-law.com/blog/2053

事業譲渡と会社分割 https://m2-law.com/blog/2124

事業譲渡と民事再生 https://m2-law.com/blog/2220

事業譲渡と破産手続 https://m2-law.com//blog/2408

事業再生・法人債務整理の相談は、村上新村法律事務所まで

専門サイト https://saimu-law.jp/

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

投稿者:

事業譲渡③事業再生・私的整理での有用性/会社分割との比較

2021.06.23

1 はじめに

会社全体としては、著しい債務超過であっても、採算性の高い事業部門があれば、当該事業を出来る限り活用することが望ましいです。事業譲渡では、不採算部門の事業を処分し採算性のある事業を残すことができるため、事業再生にとって有用です。特に、これを私的整理の中で行うなら、風評被害等による事業価値毀損のリスクを可能な限り減らすことができ、コロナ禍での事業再生スキームとして、注目されているところです(コロナ不況の特徴については、https://saimu-law.jp/column/info2297/ を参照)

2 事業再生での事業譲渡の有用性/会社分割との比較

事業譲渡と会社分割の違いは様々ですが、以下の点が重要と思います。

(1)期間の見通し

事業譲渡は、当該事業を譲渡する旨の契約ですから、互いに合意了解さえすれば、直ちに実現できます(但し、事業の全部譲渡等であれば、株主総会等の手続が必要)。ただ、以下の注意が必要です。

① 譲渡スキームとして、売買等でなく現物出資・事後設立を選択する場合には、検査役の選任・調査といった手続が必要とされますが、その手続が何時終了するかは、検査役次第のところがあり、確実な予測が立ちません。

② 後述しますが、資産・負債・契約関係・従業員の移転は、個々に対応せざるを得ませんので、その点手間取れば時間を要します。

会社分割の場合、そのための手続期間は法定されていますので、期間の見通しは確実といえます。ただ、必ずその期間は必要なので省略できません。その意味で、一般的には、事業譲渡の方が、迅速性を有するとされています。

(2)資金の準備

事業譲渡の場合、上記(1)①で述べたとおり、現物出資等による譲渡スキームには問題があるので、譲渡対価は金銭であることが多いでしょう。その意味で、資金が必要となります。他方、会社分割により事業再生を行う場合、分割対価は、新設会社乃至は吸収会社の株式であることが多いので、その意味で、資金を準備する必要はありません。

(3)資産・負債・契約関係の移転方法

① 事業譲渡の場合、個々の資産・負債等について移転手続を取る必要があります。この点、会社分割における資産・負債等の移転は、一般承継です。分割計画等に記載した資産や負債が分割効力発生日に新設会社に移転することになるため、特に債務の免責的移転(免責的債務引受)について債権者の個別同意を得る必要がない点はメリットといえます。ただし、債権者保護手続が必要な場合があります。

② 逆にいえば、会社分割の場合、特定の事業に関する債務が一般承継されるため簿外債務の承継を回避できない点がデメリットになります。この点、事業譲渡であれば譲渡契約で債務の範囲を特定することができるので、簿外債務・偶発債務の承継を回避できるのは利点です。

③ 事業譲渡の場合、改めて事業譲渡後に、譲受会社が許認可を取得し直さなければなりません。他方、会社分割では、分割会社が有する許認可が新設会社に承継されることが多いことはメリットといえます。

(4)従業員の移転

事業譲渡の場合、従業員の移転(労働契約の承継)については、譲渡会社、譲受会社及び労働者の三者の同意が必要であるため、このうちいずれかの当事者が同意しなければ、労働契約は譲渡会社に残存することになります。他方、会社分割では、労働契約承継法により、承継事業に主として従事していた労働者の労働契約は原則として新設会社に移転することになります。

3 私的整理での事業譲渡の有用性/会社分割との比較

(1)私的整理とは、金融機関等のみを対象に、その全員の同意を要件として、リスケ・債務カット等をすることです(私的整理の概要は、https://m2-law.com/blog/1216/ を参照)。私的整理は、秘密裏に行われるため(密行性)、事業価値が棄損される程度は低いです。他方、法的整理と比較して、債務遮断効が弱く、商取引債務・簿外債務はカットの対象外です。また、債務のカットには全金融債権者の同意が必要であることから、金融債務のカット自体も低額しかできないことも多いです。このような点について、事業譲渡がどのように役立つかという視点から、会社分割と比較して、検討してみましょう。

(2)事業譲渡・会社分割のメリット

① 事業譲渡は、個々の取引行為として、簿外債務リスクを大幅に軽減できます。この点が一般承継である会社分割との違いです(上記2(3)②)。一般的に債務カットの範囲と程度が少ない私的整理において、この点は一つのメリットといえます。

② 事業譲渡を行う場合は、資産・負債等の移転は、個々の手続が必要で一見煩雑ですが、実務上早急に対応すれば短時間で処理できる場合が多いと思われます。一方、会社分割の場合、会社法上の手続が必要で、ある程度の時間を要する点で大きな違いがあります(上記2(1)②)。私的整理の密行性をどのように理解するかによりますが、事業譲渡が短時間で実現可能という点からすれば、密行性に資するといえるでしょう。

③ 会社分割は、一般承継なので、資産・負債・契約関係・従業員の移転は、相手方と交渉することなく簡略に実施できます(上記2(3)①)。多数の交渉が不要という意味で、私的整理の密行性には資するといえるでしょう。

4 なお、その他、事業譲渡に関する主な投稿は、こちら

事業譲渡の意義 https://m2-law.com/blog/2053

事業譲渡と第二会社方式 https://m2-law.com/blog/2137

事業譲渡と民事再生 https://m2-law.com/blog/2220

事業譲渡と破産手続 https://m2-law.com//blog/2408

事業再生・法人破産・債務整理の相談は、村上新村法律事務所まで

専門サイト https://saimu-law.jp/

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

投稿者:

事業譲渡②意義・法的性質・手続

2021.06.16

1 意義

(1)判例の立場

会社法・商法上、事業譲渡に関する定義規定がなく、解釈に委ねられています。

この点、会社法制定前の「営業譲渡」に関するものですが、最大判昭和40年9月22日民集19巻6号1600頁は「①一定の営業目的のため組織化され、有機的一体として機能する財産(得意先関係等の経済的価値のある事実関係を含む。)の全部または重要な一部を譲渡し、②これによって譲渡会社がその財産によって営んでいた営業的活動の全部または重要な一部を譲受人に受け継がせ、③譲渡会社がその譲渡の限度に応じ法律上当然に〔平成17年改正前商法〕25条〔現行商法16条、会社法21条に相当〕に定める競業避止義務を負う結果を伴うものをいう」としています。

そして、この解釈は「営業譲渡」が「事業譲渡」に改められた会社法の下でも生きていると考えられていて、①有機的一体性のある財産、②譲受人による事業の承継、③譲渡人の競業避止義務の3要件を満たす場合が、株主総会決議の必要な事業譲渡にあたると考えられています。

(2)競業避止義務について

言い換えると、最高裁の考え方では上記3要件を充足しない場合、株主総会の特別決議は必要でなく、例えば、要件③競業避止義務を特約によって排除した場合には株主総会決議は不要となります。

しかし、最高裁の立場には異論があり、少なくとも要件③譲渡人の競業避止義務は、不要とするのが学説の多数です。このように事業譲渡の意義に関する見解は流動的ですので、単に要件③を外せば総会決議は不要と短絡的に考えるのは危険です。後に最高裁が学説に従って見解を変え要件③は不要と解すると、結果的にそれは株主総会が必要な事業譲渡であったということになり、総会決議を経ていない以上事業譲渡は無効という結果になりかねないからです。そこで、事業譲渡にあたるか否か即ち総会決議が必要か否かは、慎重に検討すべきように思います。

(3)有機的一体性のある財産

要件①で述べたとおり、事業譲渡とは「一定の事業目的のため組織化され、有機的一体として機能する財産」の譲渡であり、単なる事業用財産または権利義務の集合の譲渡はこれにあたりません。

有機的一体性のある財産の譲渡というためには、譲渡会社の製造・販売等に係るノウハウ等の譲受人による承継が必要であり、単に承継動産・不動産等を用いて同種の事業が行われているだけでは足りません(旭川地判平成7年8月31日判時1569号115頁)。

ちなみに、会社分割の対象は「事業に関して有する権利義務の全部又は一部」とされていて、事業との有機的一体性は求められておらず、その範囲は事業譲渡の場合より広くなります(会社法2条29号、30号)

(4)事業の一部の譲渡とは、たとえば、食品事業とアパレル事業を営んでいる会社が、食品事業だけを譲渡するような場合をいいます(伊藤外「LQ会社法第5版」有斐閣458頁)。

2 法的性質

(1)取引上の行為

事業譲渡は、個々の資産負債や契約上の地位を移転・承継すること(特定承継)を目的とする取引上の行為です。その結果、事業譲渡は、原則として当事者間の合意のみによって行うことができます。この点が、組織再編行為である会社分割では、原則として、株主総会の特別決議が必要とされていることとの違いです。

もっとも、単なる事業譲渡を超えて「事業の全部又は重要な一部を譲渡」する場合には、株主の重大な利害に関わることから株主保護の必要性があり、株主総会の特別決議による承認(会社法467条1項)や反対株主の株式買取請求権(会社法469条1項)が必要になります。

(2)財産の移転や債務の承継

事業譲渡は、個別の資産負債や契約上の地位を移転・承継する取引上の行為という法的性質から、個別資産の譲渡、免責的な債務の移転に関する債権者の承諾、契約上の地位の譲渡に関する相手方の承諾、労働者の移転に関する労働者の同意などについて個々の手続が必要です。この点が、組織再編行為である会社分割では、これらが一般承継として原則不要とされることと違っています(反面、会社分割では、債権者保護手続や労働契約承継法の定めに従わなければなりません。)。

ただ、個別資産の譲渡(会社分割の場合は分割契約に基づく資産承継)の対抗要件具備については、事業譲渡の場合は当然に個々に備える必要がありますが、この点は会社分割も同様です。例えば、個別資産が不動産の場合、別途対抗要件としての登記を具備しなければ第三者(事業譲渡会社・吸収分割会社から、不動産の二重譲渡を受けた者)に対抗することができません。

なお、行政上の許認可については、事業譲渡では原則として許認可の再取得が必要となるため、譲受会社が許認可を取得し直さなければなりません。

3 手続

(1)覚書の締結

会社法467条1項1乃至3号に定める事業譲渡(以下、単に「事業譲渡」といいます。)を行う場合、先ず譲渡会社は譲受会社との間で、事業譲渡の対象となる事業の範囲、事業譲渡の対価、譲渡時期、労働契約の承継の有無等について協議を行います。そして、重要点につき合意に至った場合には、事業譲渡契約の締結前に、覚書を交わすことが多いでしょう。

(2)事業譲渡及び株主総会招集に関する取締役会決議

① 重要な財産の処分及び譲受けに該当する可能性

事業譲渡とは、単なる事業用財産・権利義務の集合の譲渡を超えて「一定の事業目的のため組織化され、有機的一体として機能する財産」を譲渡することです。したがって、当該会社にとって当然「重要な財産の処分及び譲受け」(会社法362条4項1号)に該当する場合が多いでしょう。すると、事業譲渡契約を締結する場合、取締役会設置会社ではその承認決議が必要になります。

② 株主総会の招集

譲渡会社・譲受会社は、事業譲渡について、上記事業譲渡契約締結に関する取締役会の承認決議と併せて、株主総会の招集も決めることになるでしょう。

(3)事業譲渡契約の締結

譲渡会社・譲受会社は、総会決議が必要な事業譲渡であったとしても、上記取締役会の承認が得られた段階で事業譲渡契約を締結するのが通常です。但し、それは総会決議の承認を条件としたものになります。その際に作成される事業譲渡契約書は、会社法上要求されているものではありませんが、事後の紛争を防止することを目的として作成されます。この点、組織再編行為たる会社分割の場合は、法定事項を定めた組織再編契約や組織再編計画の作成・備置等が求められることが違いです。

(4)株主総会決議

① 招集手続

事業譲渡に関する株主総会を行う場合には、原則として株主総会の2週間(非公開会社においては原則1週間)前までに、株主にその招集通知を発しなければなりません(会社法299条1項)。

② 株主総会決議を必要とする場合

原則として株主総会の特別決議により承認を受けなければならない事業譲渡は、以下の場合です(会社法309条2項11号)。

ア 事業の全部又は重要な一部の譲渡(会社法467条1項1号、2号)

イ 他の会社の事業の全部の譲受け(会社法467条1項3号)

譲渡会社と譲受会社とで違いがあるので、注意してください(事業の重要な一部を譲渡する場合の株主総会決議は、譲渡会社では必要ですが譲受会社では不要です。)

(5)反対株主の株式買取請求権

事業譲渡をする場合、反対株主は、事業譲渡をする会社に対し、自己の有する株式を公正な価格で買い取ることを請求することができます(会社法469条1項)。事業譲渡が行われた場合、会社の財産状態が大きく変動し、株主の地位に重大な影響を及ぼすことがあるからです。

(6)その他

事業譲渡の効力は、事業譲渡契約で定められた効力発生日に生じます。株主総会決議の承認が条件とされているのであれば、その日ということになるでしょう。もっとも、事業譲渡は特定承継ですから、譲渡会社の有するその他の資産、負債を引き継ぎ、従業員を雇うのであれば、個々に移転等の手続をとる必要があります。

4 なお、その他、事業譲渡に関する主な投稿は、こちら

事業譲渡と会社分割 https://m2-law.com/blog/2124

事業譲渡と第二会社方式 https://m2-law.com/blog/2137

事業譲渡と民事再生 https://m2-law.com/blog/2220

事業譲渡と破産手続 https://m2-law.com//blog/2408

事業再生・法人債務整理の相談は、村上新村法律事務所まで

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

事業再生・法人破産・債務整理サイト

投稿者:

事業譲渡①コロナ不況の特徴

2021.06.01

1 令和2年に入って、新型コロナの影響から、日本経済も大打撃を受けています。

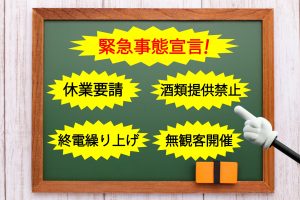

2 事業種が偏っているのが特徴で、令和3年5月までの倒産で整理すると、飲食店(250件)、建設・工事業(140件)、ホテル・旅館(89件)、アパレル小売(76件)、食品卸(70件)と続きます(本稿における日付・数字のデータは、TDB『速報「新型コロナウィルス関連倒産」動向調査2021/5/26』によります。)。簡単に分析すると、飲食店は、緊急事態宣言・まん延防止等重点措置(両者の違いについては、https://m2-law.com/blog/1694/)の直接的な影響を受け、それに伴う外出自粛要請から、ホテル・旅館、アパレル小売も大きな影響を受けています。そこから、取引先へと間接的に広がり、食品卸や中小・零細規模の工務店・電気工事業者が建設・工事業として倒産しています。最近では、テナントビルも苦しみだしているところもあるようです。

しかも、通常の不況であれば、業種内でも強い弱いといった差がありますが、コロナ不況の場合は特定事業種の会社が軒並み影響を受けているのが特徴です。

3 ただ、国が、持続化給付金、納税猶予の特例、政策公庫のコロナ対策貸付・信用保証協会のセーフティーネット、雇用調整助成金といった制度を充実させたことから、倒産件数の増加は、当初それほどではありませんでした(令和2年2月26日の第1号倒産から500件までは195日、1000件までは150日)。

ところが、休業外出自粛要請が続いた結果、資金が尽きていくのか、1000件から1500件(令和3年5月26日)までの日数は110日と発生ペースが加速しだしてきています。最近(本稿アップ時の令和3年6月1日)では、休業要請の担保である休業要請支援金の給付も遅れていることから、更に当該事業種を圧迫させることになっている上、ワクチン接種が進んできとはいえ、まだ先行きは不透明です。

通常の不況であれば、融資不可→商取引サイトの伸長→税金保険料滞納→給与遅滞→倒産へと徐々に向かいますが、コロナ不況の場合は、急激な金融負債の増加→一気に倒産という形が散見されます。

4 以上が、コロナ不況の特徴ですが、要約すると、飲食を始めとする特定事業種の中でも強みはある(業種内での競争力がある)ものの、多額の金融負債を抱え(ただ、税金保険料・給与の遅れは少ない)、先行き不透明な中で、資金が尽きて倒産しようとしている会社が多いことになります。

これを事業再生という視点から眺めた場合、いわゆる倒産初期症状の段階といえます(但し、金融負債は事業規模に比較し、格段に多いです。この状態が更に進んで税金保険料給与の遅れがでてくると、事業再生の大きな負担になります。例えば、民事再生であれば、これらは一般優先債権とされるので、カットの対象にならないからです。このような場合には、破産・事業譲渡型の手法を採らざるを得ませんが、後述する意味での事業譲渡とでは、その手段を採る目的が違っている点に注意する必要があります。)。従って、相応の資金を有するスポンサーの下で一定期間を乗り越えることさえできれば、事業再生は有望ということになります。

スポンサー型の再生手法といえば、株式譲渡(当該会社の株式の譲渡、狭義のM&Aといわれるものです。)や第三者割当増資(最近の例としては、旅行大手HIS、ロイヤルホスト等を経営するロイヤルHD、ワタベウェディングなど)がありますが、株式譲渡では金銭の遣り取りは新旧株主間でなされるだけで直ちに当該会社に資金提供はされません。他方で、第三者割当増資では直ちにスポンサーが100%株主となり当該会社の支配権を取得できません(その上、資本金として出資する以上、原則としてその返還を求めることはできず、本来ならスポンサーとしては、流動性の高い貸金としての資金提供を望むことが多いでしょう。)。ましてや、何れの手法も多額の金融負債の問題を解消するものではありません。

そうなると、特に中小企業については、迅速に金融負債と当該事業を切り離しスポンサー会社に当該事業を譲渡した上で、先行きの不透明さをスポンサー資金により補い、当該事業の再生を図るという手法が有望視されているところです(「新型コロナと私的整理・法的整理」事業再生と債権管理172号11頁)。ちなみに、この場合に事業譲渡が注目されるのは、例えば民事再生では、再生債権確定その他で一定程度の日数を必要としますが、再生計画外での事業譲渡も許されるため、迅速性を図って事業価値の棄損を防ぐことができるからです(私的整理における事業譲渡・第二会社方式によれば、より迅速に事業価値の棄損を防げます。)。

ただ、一般的にスポンサーは同業種であることが多いのですが、同事業種一斉不況というコロナ不況の特徴から、スポンサーを見つけるのが大変だという点は意識しておかなければなりません(特に令和2年度は財布の紐が締まり、市場が冷え込んでいるようでした。)。

5 そこで、村上・新村法律事務所としては「事業再生・債務整理サイト」の開設企画の1つとして、次回以降、現在注目を浴びている「事業譲渡による事業再生」に関する連載をしようと思います。ご期待ください。

事業再生・法人債務整理の相談は、村上・新村法律事務所まで

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

事業再生・債務整理サイト

投稿者:

事業再生・債務整理サイト

2021.05.27

村上新村法律事務所の得意とする、事業再生・法人債務整理・破産専門サイト、オープンしました。

リスケ、私的整理、ガイドラインに基づく保証解除等、最新情報満載で、よくできていると思いますので、関心ある方は、ご覧ください。

事業再生・法人債務整理の相談は、村上新村法律事務所まで

大阪オフィス

https://g.page/murakamishinosaka?gm

川西池田オフィス

https://g.page/murakamishin?gm

福知山オフィス

https://g.page/murakamishinfukuchiyama?gm

DSC_1341

投稿者:

ARTICLE

-

不動産

-

事業再生法人破産

-

企業法務

-

新着情報

SEARCH

ARCHIVE